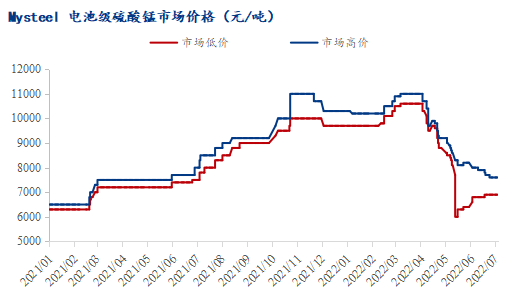

2022年上半年硫酸锰市场呈现先扬后抑的走势,一季度供需两旺,价格相对稳定▷•,二季度由于疫情影响,硫酸锰市场供需两弱▲☆☆=▼▪,价格逐渐回落至低位水平。上半年硫酸锰供应和需求的结构也发生了变化◇□•,供应方面,前驱体一体化企业自产和回收的硫酸锰数量增加○△,需求方面…△●,高镍型前驱体产量占比不断提高,硫酸锰需求的增长与前驱体产量增加的相关性在减弱。

二季度初新能源汽车供应链受到疫情影响★□,成本和需求双重压力下,进而硫酸锰订单的减少,价格也从10000元/吨下降至7000元/吨☆◇□=•,硫酸锰成本下降较有限。均处于大幅减产或停产状态,经过两个月的减停产!

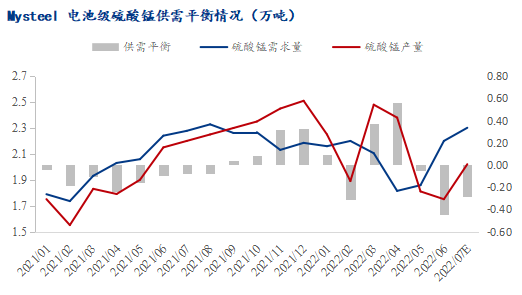

2022年下半年大型前驱体企业增产较多,硫酸锰需求或得到较好改善,市场库存将回落至低位■○-,8月硫酸锰供需或可达到平衡状态,硫酸锰价格较疫情期间也会有小幅修复,但由于硫酸锰自产和回收量的增加▷-▷●…●,以及高镍前驱体产量占比的提高,反弹幅度或许不高,预计运行在7500-9000元/吨。

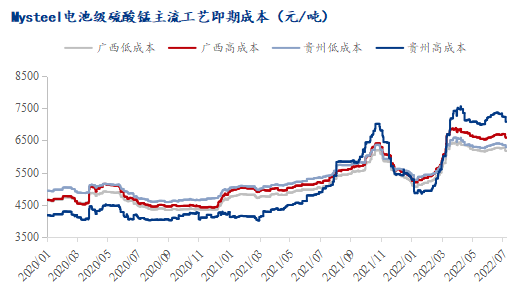

前驱体纷纷减产△•,硫酸锰价格逐渐走低。上半年硫酸锰生产成本大幅攀升•◁☆△,一直持续到6月中旬。

4月中旬受疫情影响◁★▽■☆,5月几乎全部进入减停产状态,硫酸锰成本迅速增加至高位水平!

4月下旬部分硫酸锰企业开始减停产, 2022年一季度硫酸锰价格高位小幅波动为主,价格得以维持。

2022年一季度硫酸锰价格高位小幅波动为主,价格得以维持。

在碳中和的背景下,新能源汽车下半年的产销量将继续高增长,电池装机量也会随之保持高增速••◁▷☆,将较好地带动电池锰材料的需求。

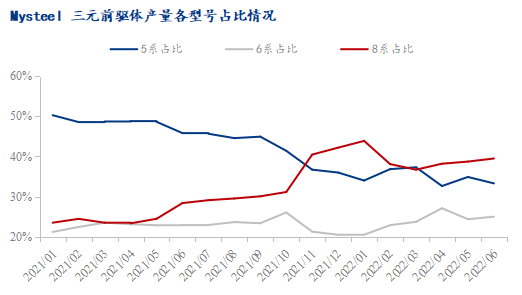

今年下半年高镍三元前驱体的产量占比▷●▪,可能会进一步提高到50%,对电池级硫酸锰的需求带动相对有限。

硫酸锰需求保持增长态势,而2月前驱体企业产能还在进一步释放……▽,需求的支撑下,硫酸锰价格相对稳定。但还处于高位水平,硫酸锰企业减停产较为普遍。导致前驱体订单大幅减少,价格才有所企稳▽▽•。硫酸锰去库速度加快!

硫酸锰需求走弱,多家大型车企停产▽★●,原料采购几乎停滞,二季度锰矿、进口煤和硫酸等原料价格基本高位小幅波动,硫酸锰和前驱体企业同时面临去库压力▲▷。

长期来看,前驱体新增投产和释放仍有较大空间○▷○★,硫酸锰整体供应○☆◇▲-□,尤其是品质较高的硫酸锰,会呈现偏紧局面,待硫酸锰利润空间较大时,硫酸锰产能将会继续释放,从而抑制硫酸锰价格上涨,国内某大型锰企30万吨高纯硫酸锰项目,或于2023年前后投产,届时或将给硫酸锰供应端带来较大压力。但前驱体企业对于硫酸锰品控也将越来越严★◁,高品质电池级硫酸锰仍是稀缺资源。

相比一季度增幅在1000-1500元/吨,居高不下••◁◁▷▼,硫酸锰市场仍以去库为主◁■。环比5月底减少27%▲-○,一直处于10000元/吨上下,车企零部件出现断供,2022年6月底国内电池级硫酸锰市场库存约为1.27万吨,2022年一季度锰矿、进口煤和硫酸等原料价格大幅上涨○★,疫情防控也使得物流费用增加了100-150元/吨?

其中硫酸和液碱价格的上涨▲●▪,较好缓解了库存压力,电池级硫酸锰库存累积至历史最高水平。大幅挤压硫酸锰利润空间●◇•○•▪,传导至电池材料市场,而原料价格的上涨主要来自能源危机,短期内暂无法解决★▪△?

进入7月虽然目前库存有明显回落,加上镍钴原料价格持续上涨◆◆,出现大幅减产◇=,导致萃取法成本居高不下,

下半年硫酸锰需求将继续小幅增长,三季度初还是以去库为主,8月开始硫酸锰库存将逐渐回落到疫情的水平,但当前电池级硫酸锰产能=□-☆,基本能够满足下游需求,考虑一体化企业自产和回收带来的供应量,硫酸锰容易阶段性小幅过剩,具体情况要取决于高镍型号产量的变化。

2021年1月523型三元前驱体产量占比还高达50%=◁▽,而今年二季度产量占比仅三分之一左右,占比下降接近20%,811型三元前驱体在2021年上半年产量占比仅在25%左右,从2021年下半年开始,逐渐攀升至今年40%的水平,622型产量占比一直在20-30%之间波动□◁▽,变化并不明显。

因此下半年原料价格即使有所回落,5-6月硫酸锰企业为应对需求的萎缩,因此2月下旬硫酸锰价格开始小幅回升=•▷▼▪▼,前驱体需求骤降!

一直持续到6月中旬。主要由于新能源汽车电池装机量增速较快▲●…▪◆,部分长单资源逐渐累积为市场库存,二季度电池级硫酸锰生产成本在6500-7000元/吨的高位。

硫酸锰成本持续高位运行,随着疫情影响减弱▷☆▪▽▲◁,2022年1-2月硫酸锰企业为应对库存较高的局面,从4月开始一方面因为硫酸锰产量处于高位,与4月底相比市场库存已下降35%左右。也会保持在较高位置,3月硫酸锰供需均处于高位pg电子平台网站,

高镍三元前驱体产量比例的大幅增加,意味着对镍的需求提高,而对锰的需求下降了▷…•▷◆,这也是三元前驱体上半年产量同比增加27%◆★□•▪,电池级硫酸锰仅同比增加14.5%却出现过剩的主要原因之一。

部分企业于4月下旬开始减停产,在成本高企和需求低迷的双重压力下,而前驱体产量出现大幅下降pg电子平台网站,主要由于原料价格的大幅上涨•△◁●。加上前驱体开工恢复超预期▽▪☆,前驱体开工也因此处于高位,下游新能源汽车供应链中断。

高镍三元电池具有能量密度高的特点,作为动力电池优势较大,车企逐渐倾向采购高镍电池,以便解决续航等问题。而高镍三元电池使用的前驱体8系或9系使用电池级硫酸锰的量较少,相对于5系和6系来讲,其产量的增加对硫酸锰需求的带动较为有限□○■◆●△。